Mỗi ngân hàng có chính sách khác nhau với tài khoản thanh toán, thẻ ATM, hay thẻ tín dụng không giao dịch (không hoạt động) trong thời gian dài. Ngân hàng Nhà nước cho phép các nhà băng áp dụng chính sách thu phí riêng, miễn là được công khai và nằm trong thỏa thuận khi mở tài khoản, thẻ.

Theo đó, giới ngân hàng dùng khái niệm "không hoạt động" để chỉ những tài khoản không phát sinh giao dịch chủ động từ phía khách hàng như chuyển tiền, nhận tiền (không gồm các giao dịch trả lãi hoặc trừ phí từ ngân hàng).

Nếu tài khoản không phát sinh giao dịch từ 6 tháng đến 48 tháng (tùy ngân hàng), họ sẽ xếp vào diện tài khoản "ngủ quên" hoặc "ngủ đông". Trong giai đoạn "ngủ quên" này, tài khoản vẫn nhận tiền lãi không kỳ hạn nếu có số dư trên mức tối thiểu, đồng thời cũng bị trừ các loại phí dịch vụ mà khách hàng đã đăng ký trước đó...

Khoản phí phổ biến nhất là phí quản lý tài khoản, có thể được ngân hàng thu hàng tháng, hoặc miễn phí nếu chủ tài khoản đáp ứng được các điều kiện về số dư tối thiểu hoặc có gói dịch vụ khác kèm theo. Bên cạnh đó, một số nhà băng thu thêm phí duy trì tài khoản, áp dụng với những tài khoản lâu ngày không hoạt động (thường từ 6 tháng trở lên). Ngoài ra, các loại phí thường niên thẻ cũng được ngân hàng thu hằng năm, dao động từ vài chục nghìn đến triệu đồng, tùy loại thẻ.

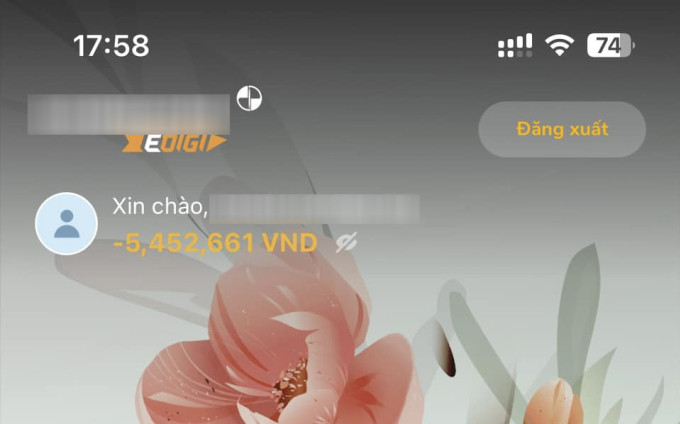

Vì không để ý chính sách này, không ít khách hàng tá hỏa khi tài khoản "bốc hơi" tiền triệu sau thời gian dài không giao dịch.

Chị Lan (Hà Nội) cho biết từng được một ngân hàng tư nhân "tặng kèm" tài khoản thanh toán và thẻ nội địa sau khi đến quầy gửi sổ tiết kiệm từ năm 2015. Tài khoản thanh toán này được dùng để nhận tiền lãi từ sổ tiết kiệm. Tuy nhiên, trong suốt 7 năm chị không giao dịch qua tài khoản thanh toán này.

Năm ngoái, khi tới quầy giao dịch nhà băng này để mở một cuốn sổ tiết kiệm mới, chị Lan mới hay số dư tài khoản thanh toán chỉ còn hơn 1 triệu đồng, do bị trừ phí hơn 4 triệu đồng trong suốt những năm qua.

"Sơ suất một phần là tôi không đăng ký tính năng nhận thông báo số dư, nhưng chẳng lẽ vì thế mà ngân hàng không tìm cách thông báo cho tôi thay vì cứ tự động trừ tiền cho tới khi tài khoản của khách hết sạch", chị Lan nói.

Ngoài ra, hầu hết biểu phí công bố trên website của các ngân hàng không đề cập đến việc tài khoản vẫn bị trừ phí khi số dư về 0, cũng như việc truy thu nợ phí khi tài khoản có số dư trở lại. Theo đó, mỗi ngân hàng có cách ứng xử khác nhau với tài khoản "ngủ quên" không đủ số dư tối thiểu hoặc về 0, nhưng có thể chia làm hai nhóm.

Nhóm thứ nhất là các nhà băng ngừng hạch toán thu phí khi tài khoản không đủ số dư tối thiểu hoặc về 0, như tại Agribank, VietinBank, VPBank...

Nhóm thứ hai là các nhà băng vẫn theo dõi và tính phí dịch vụ, ngay cả khi tài khoản đã về 0 đồng, hiện được áp dụng phổ biến trên thị trường. Theo đó, hệ thống sẽ tự động trừ tiền nợ phí ngay khi khách hàng phát sinh giao dịch nộp tiền hoặc nhận tiền từ người khác.

Chị Ngân (Hà Nội) là một trường hợp như vậy. Chị cho biết có tài khoản tại một nhà băng tư nhân từ nhiều năm trước, nhưng không sử dụng thường xuyên. Mới đây, chị chuyển khoản vào tài khoản này nhằm mục đích nạp tiền vào một ví điện tử, thì nhận được tin nhắn "số dư tài khoản không đủ để thực hiện giao dịch". Gọi đến tổng đài, chị mới được nhân viên thông báo "ngân hàng truy thu phí dịch vụ 14 tháng, từ tháng 2/2023 đến nay, mỗi tháng gần 10.000 đồng".

Nhiều nhà băng đang áp dụng chính sách này như DongABank, SCB, Techcombank, VIB, TPBank, Sacombank, ACB...

Hết thời hạn "ngủ quên" từ 12-48 tháng này, nếu khách hàng vẫn tiếp tục không phát sinh giao dịch và số dư tối thiểu bằng 0, lúc đó, hầu hết ngân hàng mới đơn phương đóng tài khoản, thu hồi số tài khoản trả về kho số của nhà băng, đồng thời số dư nợ phí cũng về 0. Tương tự, các loại thẻ ATM, thẻ tín dụng cũng được quy định thời hạn sử dụng tối đa và tự động đóng sau thời hạn này.

Ý kiến (0)