Tất cả chuyên mục

Luật Các tổ chức tín dụng (sửa đổi) quy định, tổ chức tín dụng, chi nhánh ngân hàng nước ngoài, người quản lý, người điều hành, nhân viên của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài không được phép gắn việc bán sản phẩm bảo hiểm không bắt buộc với việc cung ứng sản phẩm, dịch vụ ngân hàng dưới mọi hình thức.

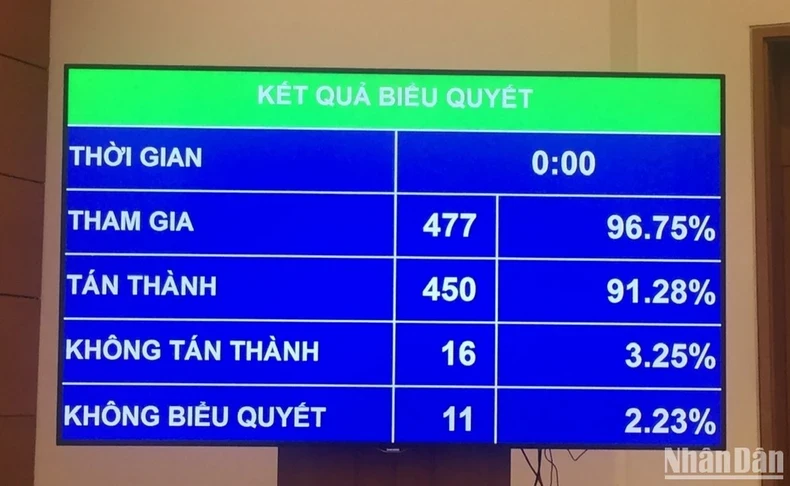

Sáng 18/1, tại Kỳ họp bất thường lần thứ 5, Quốc hội đã chính thức thông qua Luật Các tổ chức tín dụng (sửa đổi) với 450/477 đại biểu tham gia biểu quyết tán thành (bằng 91,28% tổng số đại biểu Quốc hội).

Thống đốc Ngân hàng Nhà nước quy định phạm vi hoạt động đại lý bảo hiểm của ngân hàng thương mại

Báo cáo tiếp thu, giải trình, chỉnh lý dự thảo Luật trước khi Quốc hội biểu quyết, Chủ nhiệm Ủy ban Kinh tế của Quốc hội Vũ Hồng Thanh cho biết, có ý kiến đề nghị nghiên cứu luật hóa để có chế tài ngăn chặn, xử lý nghiêm đối với các hành vi vi phạm của nhân viên tổ chức tín dụng như việc tư vấn không đầy đủ khiến một số khách hàng nhầm lẫn giữa sản phẩm bảo hiểm và sản phẩm ngân hàng hoặc yêu cầu mua bảo hiểm gắn với các khoản vay khi có nhu cầu vay vốn của ngân hàng.

Có ý kiến đề nghị không nên cho phép ngân hàng thương mại liên kết bán bảo hiểm; cấm bán chéo bảo hiểm nhân thọ.

Tiếp thu ý kiến của đại biểu Quốc hội, Ủy ban Thường vụ Quốc hội chỉnh lý dự thảo Luật theo hướng bổ sung quy định: nghiêm cấm tổ chức tín dụng, chi nhánh ngân hàng nước ngoài, người quản lý, người điều hành, nhân viên của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài gắn việc bán sản phẩm bảo hiểm không bắt buộc với việc cung ứng sản phẩm, dịch vụ ngân hàng dưới mọi hình thức.

Trong khi đó, ngân hàng thương mại được thực hiện hoạt động đại lý bảo hiểm theo quy định của pháp luật về kinh doanh bảo hiểm, phù hợp với phạm vi hoạt động đại lý bảo hiểm theo quy định của Thống đốc Ngân hàng Nhà nước.

5 trường hợp can thiệp sớm đối với tổ chức tín dụng, chi nhánh ngân hàng nước ngoài

Theo Luật Các tổ chức tín dụng (sửa đổi), Ngân hàng Nhà nước xem xét, quyết định thực hiện can thiệp sớm đối với tổ chức tín dụng, chi nhánh ngân hàng nước ngoài nếu số lỗ lũy kế của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài lớn hơn 15% giá trị của vốn điều lệ, vốn được cấp và quỹ dự trữ ghi trong báo cáo tài chính đã được kiểm toán gần nhất hoặc theo kết luận thanh tra, kiểm toán của cơ quan nhà nước có thẩm quyền và vi phạm tỷ lệ an toàn vốn tối thiểu quy định tại điểm b khoản 1 Điều 138 của Luật này.

Bên cạnh đó, tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cũng được áp dụng biện pháp can thiệp sớm nếu xếp hạng dưới mức trung bình theo quy định của Thống đốc Ngân hàng Nhà nước; vi phạm tỷ lệ khả năng chi trả quy định tại điểm a khoản 1 Điều 138 của Luật này trong thời gian 30 ngày liên tục; vi phạm tỷ lệ an toàn vốn tối thiểu quy định tại điểm b khoản 1 Điều 138 của Luật này trong thời gian 6 tháng liên tục; hoặc bị rút tiền hàng loạt và có báo cáo gửi Ngân hàng Nhà nước.

Tổ chức tín dụng, chi nhánh ngân hàng nước ngoài được can thiệp sớm bị áp dụng một số biện pháp hạn chế gồm: không chia cổ tức, lợi tức, phân phối lợi nhuận sau thuế sau khi trích lập các quỹ, chuyển lợi nhuận về nước; hạn chế chuyển nhượng cổ phần, phần vốn góp, chuyển nhượng tài sản; hạn chế hoạt động kinh doanh không hiệu quả, có rủi ro cao; giảm giới hạn cấp tín dụng, giới hạn góp vốn, mua cổ phần; hạn chế tăng trưởng tín dụng.

Bên cạnh đó là đình chỉ, tạm đình chỉ một hoặc một số hoạt động ngân hàng, hoạt động kinh doanh khác có dấu hiệu vi phạm pháp luật; không bổ sung nội dung hoạt động ngân hàng, hoạt động kinh doanh mới khác, không mở rộng mạng lưới hoạt động; đình chỉ người quản lý, người điều hành có hành vi vi phạm quy định pháp luật hoặc gây rủi ro lớn đến hoạt động của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài; và các biện pháp khác theo thẩm quyền của Ngân hàng Nhà nước.

Kiểm soát đặc biệt tổ chức tín dụng nếu bị rút tiền hàng loạt

Luật Các tổ chức tín dụng (sửa đổi) quy định, Ngân hàng Nhà nước xem xét, quyết định đặt tổ chức tín dụng vào kiểm soát đặc biệt khi thuộc một trong các trường hợp: Tổ chức tín dụng được can thiệp sớm không có phương án khắc phục gửi Ngân hàng Nhà nước hoặc không điều chỉnh phương án khắc phục theo yêu cầu bằng văn bản của Ngân hàng Nhà nước; trong thời hạn thực hiện phương án khắc phục, tổ chức tín dụng được can thiệp sớm không có khả năng thực hiện phương án khắc phục.

Các trường hợp khác là: hết thời hạn thực hiện phương án khắc phục mà tổ chức tín dụng không khắc phục được tình trạng cần can thiệp sớm; bị rút tiền hàng loạt và có nguy cơ gây mất an toàn hệ thống các tổ chức tín dụng; tỷ lệ an toàn vốn của tổ chức tín dụng thấp hơn 4% trong thời gian 6 tháng liên tục; tổ chức tín dụng bị giải thể không có khả năng thanh toán đầy đủ các khoản nợ trong quá trình thanh lý tài sản.

Kể từ ngày tổ chức tín dụng được đặt vào kiểm soát đặc biệt, chủ sở hữu, thành viên góp vốn, cổ đông của tổ chức tín dụng được kiểm soát đặc biệt phải báo cáo việc sử dụng cổ phần, phần vốn góp; không được chuyển nhượng cổ phần, phần vốn góp; không được sử dụng cổ phần, phần vốn góp để làm tài sản bảo đảm, trừ trường hợp thực hiện theo yêu cầu của cơ quan nhà nước có thẩm quyền.

Luật Các tổ chức tín dụng (sửa đổi) dự kiến có hiệu lực thi hành từ ngày 1/7/2024.

Ý kiến ()