Tất cả chuyên mục

Công cuộc số hóa hướng tới sự thuận tiện cho người tiêu dùng và chuyển đổi kỹ thuật số hướng tới khách hàng trong tương lai là xu hướng công nghệ ở Việt Nam và trên toàn cầu.

"Trong thế giới mới, không phải cá lớn ăn cá nhỏ mà là cá nhanh ăn cá chậm", Klaus Schwab, người sáng lập & Chủ tịch Điều hành Diễn đàn Kinh tế Thế giới.

Số hóa là xu hướng toàn cầu tất yếu đang định hình cách mọi người đang nghĩ và cách doanh nghiệp đang vận hành. Và chính bộ phận dân số trẻ hơn - người tiêu dùng tương lai - những người có kiến thức và quen thuộc với điện thoại thông minh cũng như Internet sẽ là động lực chính của xu hướng này và nền kinh tế nói chung.

Điều này càng đúng với hơn ở Việt Nam. Trong một thế giới mà hầu hết các quốc gia đang phải đối mặt với tình trạng dân số trẻ ngày càng giảm, thì phân khúc trẻ mới là nhóm tuổi chiếm ưu thế ở Việt Nam. Đến năm 2025, dân số thế hệ Z ở Việt Nam ước tính đạt 14,7 triệu người và được dự báo sẽ đóng góp vào 21% lực lượng lao động.

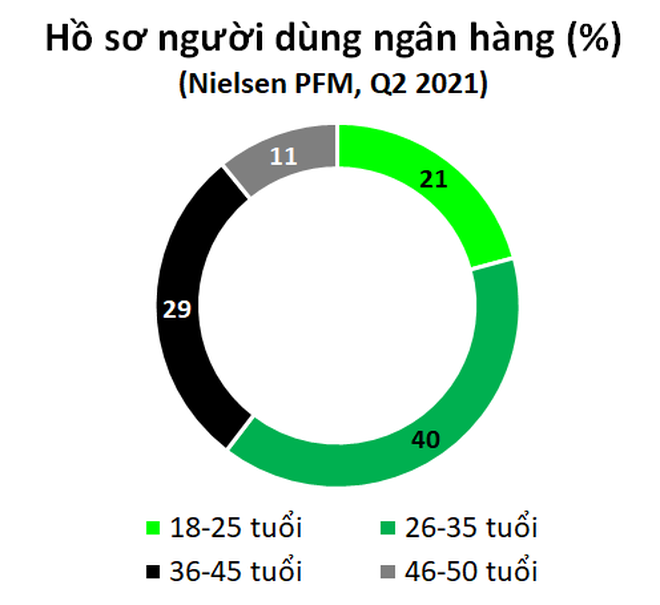

Trong ấn bản mới nhất của NielsenIQ (NIQ) về Giám sát Tài chính Cá nhân (PFM), chúng tôi nhận thấy rằng trong số 1.200 người dùng ngân hàng ở Hà Nội và Thành phố Hồ Chí Minh, hơn 60% người dùng trẻ hơn 35 tuổi.

Phân khúc này cũng sở hữu nhiều lượng kết nối nhất. Thậm chí vào năm 2017, 45% thế hệ Z tuyên bố rằng họ không thể sống thiếu thiết bị di động, so với 35% Millennials và 36% Xennials¹.

Để tận dụng những xu hướng này, các ngân hàng Việt Nam đã chủ động nghiên cứu cách tốt nhất để nắm bắt những cơ hội này và áp dụng nhiều phương pháp khác nhau để nâng cao sản phẩm / giải pháp nhằm giữ kết nối với khách hàng trong bối cảnh cạnh tranh này.

Sự thuận tiện là nhu cầu chính của người tiêu dùng

Dựa trên quỹ đạo hiện tại, người tiêu dùng của tương lai sẽ không trung thành như bây giờ và chắc chắn không như trước đây. Dựa trên nghiên cứu tổng hợp toàn cầu của NIQ, 47% người tiêu dùng nói rằng họ muốn trải nghiệm các sản phẩm mới. Họ đòi hỏi nhiều hơn, hiểu biết hơn và có lối sống phức tạp hơn.

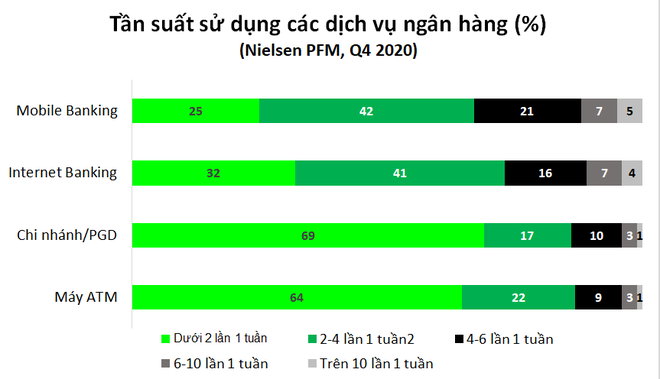

Thay đổi đáng chú ý nhất hiện nay là "sự tiện lợi" - mức độ nhanh chóng và dễ dàng khi sử dụng một sản phẩm hoặc dịch vụ cụ thể. Các ngân hàng đã và đang sử dụng nền tảng di động để thu hút và cung cấp cho khách hàng của họ các dịch vụ ngân hàng để giải quyết vấn đề này. Điều này rất quan trọng bởi ta biết rằng mobile banking được sử dụng thường xuyên hơn bất kỳ kênh nào khác.

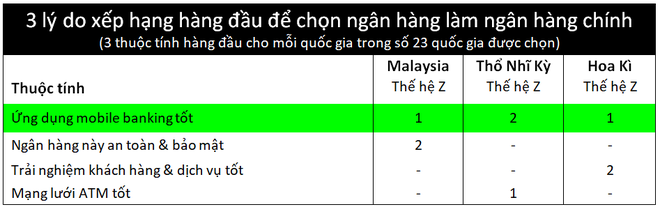

Tầm quan trọng của di động không chỉ rõ ràng ở Việt Nam mà còn ở nhiều thị trường toàn cầu. Theo báo cáo Tài chính toàn cầu của NielsenIQ (NielsenIQ Global Finance State of Play 2021), đối với một số thị trường như Malaysia, Thổ Nhĩ Kỳ và Mỹ, "ứng dụng ngân hàng di động tốt" là một trong hai động lực hàng đầu để lựa chọn ngân hàng chính của họ.

Đô thị hóa và những tiến bộ công nghệ đang phát triển nhanh chóng sẽ tiếp tục nuôi dưỡng "văn hóa theo yêu cầu", nơi khách hàng mong đợi có quyền kiểm soát để làm mọi việc với ngân hàng khi nào họ muốn tại nơi nào họ cần. Thời gian ngày càng trở nên quý giá, và đó là chỗ để một ứng dụng mobile banking tốt có thể đảm bảo trải nghiệm ngân hàng đơn giản, dễ dàng và không bị gián đoạn.

Các tính năng dễ sử dụng đóng vai trò tối quan trọng trong việc mang lại sự thuận tiện cho khách hàng

Ví dụ: Ngân hàng Xây dựng Trung Quốc đã tích hợp một nền tảng giao dịch thương mại điện tử vào nền tảng ngân hàng trực tuyến của họ, cung cấp cơ hội cho việc kinh doanh, phân phối sản phẩm, cấp vốn tín dụng và lập kế hoạch tài chính.

Một ví dụ khác về Ngân hàng Giao dịch Hàn Quốc, họ đã nâng cấp nền tảng công nghệ của mình để đáp ứng khối lượng thanh toán lưu lượng truy cập SWIFT, tài trợ thương mại và chứng khoán ngày càng tăng. Tương tự tại Việt Nam, BIDV Smart banking thậm chí còn biến ứng dụng ngân hàng di động của họ thành một Siêu ứng dụng, tích hợp nhiều tiện ích trong một ứng dụng với nhiều lĩnh vực từ dịch vụ tài chính cơ bản đến nhu cầu thanh toán hóa đơn, mua sắm, du lịch hay giáo dục, y tế.

Tại Việt Nam, eKYC (định danh khách hàng điện tử)*, đã được Ngân hàng Nhà nước thông qua và có hiệu lực chính thức từ tháng 3/2021; eKYC cho phép khách hàng tiếp cận và sử dụng dịch vụ ngân hàng di động dễ dàng hơn. Với eKYC, việc mở tài khoản giờ đây thật dễ dàng vì khách hàng có thể thực hiện ở bất kỳ đâu, vào bất kỳ thời điểm nào trong ngày mà không cần chờ đợi hay xếp hàng tại ngân hàng.Từ tháng 7/2020, nhiều ngân hàng đã dần dần triển khai thử nghiệm giải pháp eKYC và thu được nhiều kết quả vượt trội. Tính đến nay, có khoảng 20% ngân hàng tại Việt Nam đã ứng dụng công nghệ eKYC, từ những cái tên nổi bật như Vietcombank, BIDV, Vietinbank, Techcombank, Sacombank, ACB, VPBank, MB Bank, TPBank hay HD Bank, Ngân hàng Bản Việt...

Đã qua rồi cái thời mà mọi người phải ghi nhớ các chữ số ngẫu nhiên mỗi lần để hoàn thành các hoạt động ngân hàng. Khách hàng hoàn toàn có thể mong đợi hoàn thành tất cả các hoạt động ngân hàng chỉ với một số điện thoại di động.

Chuyển đổi kỹ thuật số với khách hàng của ngày mai

Tại bất kỳ thời điểm nào, các tổ chức tài chính cần tìm hiểu các động lực bên ngoài để cùng nỗ lực đối phó với việc số hóa. Những yếu tố này có thể là quan hệ đối tác với các công ty Fintech hoặc đầu tư mạo hiểm. Tuy nhiên, các công ty vẫn cần ưu tiên nhu cầu của khách hàng và giải quyết những lo ngại liên tục của họ trong hành trình sử dụng ngân hàng số của họ. Điều đó có nghĩa là xây dựng văn hóa hoàn chỉnh lấy khách hàng làm trung tâm và thường xuyên theo dõi các KPI chính như NPS, RSI hoặc CSAT.

Giao diện người dùng của các trang web và ứng dụng của họ cũng là những yếu tố quan trọng cần cân nhắc. Giao diện người dùng có thể được cải thiện thông qua quyền truy cập Omni-channel đang được phát triển độc lập. Tại Việt Nam, một ngân hàng cổ phần đã có hơn 20 phiên bản cập nhật của ứng dụng Mobile Banking từ quý 2 năm 2020 - quý 2/2021.

Có lẽ điều quan trọng nhất - hay thách thức lớn nhất - sẽ là cá nhân hóa. Các tổ chức tài chính đang chuyển dịch khỏi mô hình phù hợp với mọi quy mô để giải quyết các nhu cầu khác biệt của khách hàng. Các phân khúc rất quan trọng trong việc tập hợp khách hàng và thực hiện các cam kết được cá nhân hóa với họ.

Nếu có thể đạt được những yếu tố này, khách hàng có thể mong đợi khả năng tiếp cận nhiều hơn với các sản phẩm tài chính. Các ngân hàng và tổ chức tài chính đạt được điều này có thể thu hút khách hàng mới và giữ chân được họ trong tương lai.

Ý kiến ()