Tất cả chuyên mục

Nợ xấu, nợ tiềm ẩn của các tổ chức tín dụng là 483.200 tỷ đồng, theo số liệu báo cáo tại phiên họp Quốc hội. Nợ xấu từng ngân hàng 6 tháng qua cũng đã lộ diện qua báo cáo tài chính.

483.200 tỷ đồng nợ xấu, nợ tiềm ẩn

Tại phiên họp Quốc hội ngày 22/7, ông Vũ Hồng Thanh - Chủ nhiệm Ủy ban Kinh tế của Quốc hội - cho biết, các khoản nợ xấu tiềm ẩn còn ở mức cao. Tổng nợ xấu nội bảng, nợ bán cho Công ty Quản lý tài sản của các tổ chức tín dụng chưa xử lý và nợ tiềm ẩn trở thành nợ xấu của toàn hệ thống các tổ chức tín dụng là 483.200 tỷ đồng, tương ứng tỷ lệ 4,71%, nợ xấu nội bảng tiếp tục tăng (cuối tháng 4 là 1,78%).

Nợ xấu nội bảng tiếp tục tăng (cuối tháng 4 là 1,78%). Nợ xấu tín dụng các dự án BOT, BT giao thông giảm so với cuối năm 2020 nhưng chưa phản ánh chất lượng nợ do nợ nhóm 2 là 5.912 tỷ đồng, chiếm 5,48%. Hiện 54 dự án BOT, BT có doanh thu từ phí không đạt như phương án tài chính.

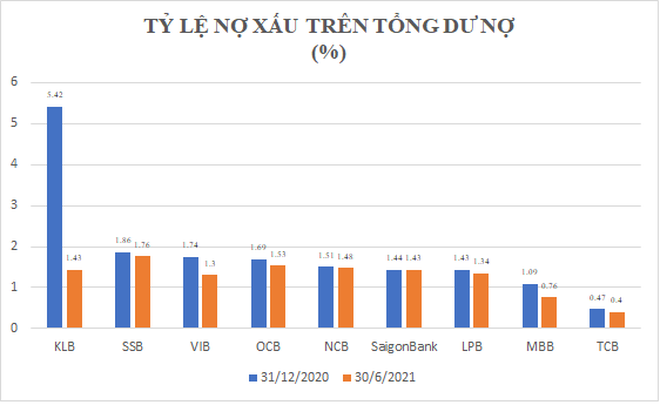

Còn theo báo cáo tài chính mà các ngân hàng vừa công bố, số liệu nợ xấu cũng đã được thể hiện rõ qua các con số. Một điều đáng mừng là tính đến cuối quý II, số lượng ngân hàng có tỷ lệ nợ xấu trên tổng dư nợ giảm nhiều gần gấp đôi so với số ngân hàng có tỷ lệ nợ xấu tăng lên.

Nợ xấu qua từng con số báo cáo tài chính ngân hàng

Kienlongbank là ngân hàng có số dư nợ xấu giảm mạnh 73% từ 1.883 tỷ đồng cuối năm 2020 về 510 tỷ đồng; trong đó nợ xấu nhóm 3 giảm 14,5%, nợ nhóm 5 giảm mạnh nhất với mức giảm lên tới 75,5%.

Đây là kết quả của việc xử lý các khoản nợ xấu được đảm bảo bởi cổ phiếu STB của Sacombank. Nhờ đó, tỷ lệ nợ xấu của ngân hàng từ mức trên 5% (cuối năm 2020) xuống chỉ còn 1,43% vào cuối quý II năm nay.

Hay tại Techcombank, chất lượng tài sản của Techcombank tiếp tục dẫn đầu ngành với tỷ lệ nợ xấu chỉ ở mức 0,4%, thấp hơn mức 0,9% tại quý II năm 2020 và duy trì ngang với cuối quý I.

Điều đáng nói, tỷ lệ bao phủ nợ xấu tại thời điểm cuối quý II của ngân hàng là 259%, tăng so với mức 171% tại thời điểm cuối năm 2020 và 109% tại thời điểm 30/6/2020.

6 tháng đầu năm, cho vay khách hàng tăng mạnh nhưng số dư nợ xấu của MB lại giảm 22% về 2.531 tỷ đồng. Tỷ lệ nợ xấu trên tổng dư nợ cho vay khách hàng của ngân hàng này giảm mạnh từ 1,09% về 0,76%.

Tương tự, tỷ lệ nợ xấu của OCB cũng giảm từ 1,69% xuống còn 1,53%; VIB giảm về mức 1,3%; tỷ lệ này tại SeaBank và Saigonbank lần lượt giảm từ 1,86% xuống còn 1,76% và 1,44% xuống 1,43% cuối quý II.

Con số nợ xấu tại một số ngân hàng nếu xét về giá trị tuyệt đối có xu hướng tăng nhưng tỷ lệ nợ xấu trên tổng dư nợ vẫn không nằm ngoài xu hướng giảm. Ví dụ như tại NCB, số dư nợ xấu tăng nhẹ 1,2% lên 616 tỷ đồng, còn tỷ lệ nợ xấu giảm từ 1,51% cuối năm trước về 1,48%. NCB không công bố chi tiết nợ xấu đã bán cho VAMC song số dư chứng khoán nợ do các tổ chức kinh tế trong nước phát hành (phần lớn là trái phiếu VAMC và DATC) vẫn duy trì ở mức 5.886 tỷ đồng.

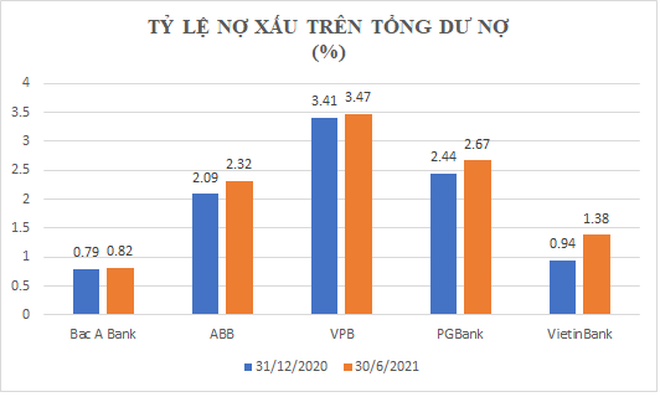

Ngược lại, nhóm ngân hàng có tỷ lệ nợ xấu tăng được thống kê hiện có gần 10 ngân hàng, bao gồm Bac A Bank, VPBank, ABBank, PGBank, VietinBank...

Trong đó, tổng nợ xấu tính đến cuối quý II của Bac A Bank tăng nhẹ 2% so với đầu năm, lên mức hơn 641 tỷ đồng. Nợ dưới tiêu chuẩn tăng mạnh 79%, dù chỉ chiếm hơn 41 tỷ đồng và chiếm tỷ trọng nhiều vẫn là nợ có khả năng mất vốn với hơn 310 tỷ đồng nợ xấu. Kéo theo đó, tỷ lệ nợ xấu trên dư nợ vay tăng từ mức 0,79% lên 0,82%.

PGBank có nợ xấu nội bảng của ngân hàng tăng 12,2% lên 703 tỷ đồng do nhóm nợ nghi ngờ tăng mạnh 58,6% so với cuối năm 2020. Kéo theo đó, tỷ lệ nợ xấu trên tổng dư nợ cho vay của ngân hàng cũng tăng từ 2,44% lên 2,67%.

Sau hai quý đầu năm, dư nợ xấu của VPBank tăng 8,8% lên 10.801 tỷ đồng, chủ yếu do tăng nợ nhóm 3 (nợ dưới tiêu chuẩn). Qua đó, tỷ lệ nợ xấu nội bảng đã tăng từ 3,41% lên 3,47%. Tuy nhiên, đây là nợ xấu bao gồm của cả VPBank và FE Credit. Nếu tính riêng ngân hàng mẹ, tỷ lệ nợ xấu chỉ ở mức 2,1%, thấp hơn so với mức 2,52% cuối năm ngoái.

Dự báo gia tăng nợ xấu do Covid-19

Ông Nguyễn Quốc Hùng - Tổng Thư ký Hiệp hội Ngân hàng - cho hay, ảnh hưởng của dịch bệnh Covid-19 tới ngành ngân hàng là rất lớn đặc biệt là nguy cơ tiềm ẩn trong tương lai.

"Theo tôi biết, số nợ cơ cấu theo Thông tư 01/2020 và Thông tư 03/2021 hiện nay là 347 nghìn tỷ đồng, nhưng con số này khả năng sẽ còn lớn hơn. Trước diễn biến phức tạp của đại dịch, thời gian tới, sức khỏe của doanh nghiệp và nền kinh tế là hết sức khó khăn. Không chỉ riêng lĩnh vực giao thông vận tải, du lịch bị ảnh hưởng mà rất nhiều lĩnh vực khác cũng chịu tác động. Kể cả những đơn vị sản xuất kinh doanh có hiệu quả trước đây, dù có đơn hàng, có hợp đồng vẫn phải ngừng sản xuất kinh doanh, đóng cửa do công nhân bị nhiễm bệnh.

Nền kinh tế và doanh nghiệp bị ảnh hưởng chắc chắn sẽ tác động trực tiếp đến ngân hàng. Doanh nghiệp sẽ không có tiền để trả nợ vay ngân hàng, trong khi ngân hàng phải tiếp tục trích lập dự phòng rủi ro theo Thông tư 03/2021 trong giai đoạn 3 năm", ông Hùng nói.

Theo dự báo của Tổng Thư ký Hiệp hội Ngân hàng, chắc chắn nợ xấu của ngân hàng sẽ phát sinh và gia tăng trong thời gian tới. "Cần phải nhìn nhận, nợ xấu giai đoạn này có nhiều điểm khác so với năm 2008, nguyên nhân gây ra không phải do yếu tố chủ quan mà là khách quan bởi dịch bệnh toàn cầu ảnh hưởng tới không chỉ Việt Nam mà cả ở toàn thế giới. Do đó, hậu quả của đại dịch chắc chắn sẽ rất nặng nề", Tổng Thư ký Hiệp hội Ngân hàng nhấn mạnh.

Ý kiến ()